作者|刘秋利 来源|凯珩资本(ID:KH-capital) 为什么只有老干妈?That’s a question! 01 如果老干妈在A股,

.jpg) 也许,辣酱行业,需要更简单的投资眼光

也许,辣酱行业,需要更简单的投资眼光

作者|刘秋利 来源|凯珩资本(ID:KH-capital)

为什么只有老干妈?That’s a question!

01

如果老干妈在A股,

是否是一家值得投资的消费品企业?

2014年~2019年的5年之间(2015年未披露),老干妈的销售收入分别为40亿、45.49亿、44.47亿、43.89亿元、超50亿元。对比同为调味品的海天味业、涪陵榨菜、天味食品在这若干年动辄 20%-30% 的增长情况,老干妈固有其“稳如山”的特点,在增长性上却略显逊色。

图:老干妈、海天味业、天味食品年营收及增长情况

数据:来源于Wind及老干妈披露信息

与此同期,辣酱行业却是如火如荼。

按照最保守的预测数据,2014年,中国辣酱行业市场规模为278亿元;2018年增长至341亿元,辣酱占80%的调味酱市场;预计到2020年底,中国辣酱市场规模将达到400亿元,年均复合增长率达到5%-7%。这样一个市场,在规模上仅次于700亿+的酱油行业。

图:辣酱行业市场规模及增长趋势

数据:来源于智研咨询

老干妈作为行业龙头,却并不是”不断增长的市场蛋糕“的最大受益者。相比其他调味品,2014年到2019年间,酱油行业市场从500亿增长至800亿,复合增长率达到9%,而海天仅酱油品类从63亿增长至116亿,复合增长率达13%,作为酱油老大自然吃到了行业增长的最大红利。

图:酱油、醋行业规模 & 行业龙头营收;

行业数据来源于Euromonitor;企业营收数据来源于wind

而同属调味品的辣酱行业,不断涌入的新晋对手——“饭爷”、“虎邦”、“饭扫光”、“嗨嗨皮皮”、“黄小厨”、“李子柒”等扩充着整个辣酱市场,意图以更高的品质、更大的流量基础、更懂得年轻消费者、更优质潮流的产品包装来笼络新生代人群。

但,在其他行业均已奏效的“降维打击”,在辣酱行业却没有更多进展。

新兴品牌攻入之后,以为市场广阔,却再没有孕育出10亿+的辣酱品牌。迄今为止,2014年成立的饭爷、2015年成立的虎邦,抑或是2000年成立的饭扫光,营收均在5亿左右徘徊。或许,从投资的角度,辣酱行业的老干妈并非高增长的代表,但至今天,再也没有比老干妈更有价值的存在。

02

为什么到现在,仍旧只有老干妈?

初看辣酱行业,市场规模高达400亿,行业龙头老干妈50亿的年营收仅占12.5%,大量市场被区域品牌割据。从数字的角度来看,这是一个典型的:①大市场、②低集中度、③品牌老化的蓝海市场。

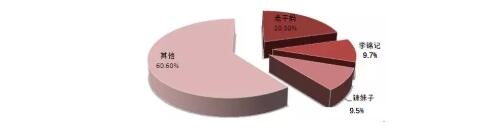

图:2016年辣酱行业CR3

但,从最底层的消费习惯来看,无论现有新品牌如何进行口味创新、价格区隔、渠道布局,都没有触碰到行业巨头的逆鳞。这实则,是一个巨龙盘踞,易入难攻的市场。

其一、辣酱市场不断细分,口味过度差异化 = 没有差异

在今天的辣酱行业,产品分门别类已极度细化。

按照生产工艺细分为鲜辣酱及发酵辣酱;

按照原材料又可分为黄灯笼辣椒酱、剁椒辣酱、牛肉辣酱、香菇辣酱、牛板筋辣酱、豆瓣酱、蒜辣酱、加肉丝、加木耳;

按照地区又可分为韩式辣酱、桂林辣椒酱、湖南辣椒酱、河南甜辣酱等。

为了满足消费者的辣酱需求,各品牌都陷入了”在口味上赶超或区隔于老干妈“的竞争,以求争夺那群老干妈无法收割的用户,如虎邦意图收割觉得老干妈不够辣的用户群;饭爷、李子柒意图以“大颗粒牛肉、松露、松茸“等高端食材收割寻找更高端辣酱的用户。

表:各式辣酱品牌一览

(辣酱品牌除去海天、李锦记等大牌狙击;茂德公、六必居、王守义等传统品牌及区域品牌,更有明星网红下海入局)

实际上,为了吸引更多用户在口味上的差异化,却没有太大的壁垒。

其根源在于,辣味并不属于味觉,而是痛觉。人的五种味觉实为酸甜苦鲜咸,《黄帝内经》中的“辛”及人们常说的“辣”均为痛觉感受。

其原因为:“辣”是因为食物中含有辣椒素、姜酮、姜醇等物质,能够刺激皮肤和舌头上感觉痛和热的区域,使大脑产生灼热疼痛的辛辣感觉。

故而,每个人对于辣的感觉都会有所不同,也就有了有人怕辣,又有人不怕辣。而当味觉细胞接触到辣椒素后会更敏感,从而能感觉到食物的美味。

对味觉的显著刺激,往往会淡化食材本身的品质及差异。川菜火遍全国也得益于此,在辣椒中翻炒的食材,送到嘴里便是爽辣劲爆,川菜以“重调味”的方式简化烹饪从而走向大江南北。

而中国有上千家辣酱企业上千种口味,并非没有口味上碾压老干妈的对手。只是仅仅从口味角度的逆袭只是星星之火,不足以燎原。

但这并不是说口味不是竞争的关键要素。所谓调味品,重仍在口味,这是基础而非优势。

其二、味觉记忆的递延性,抢先于其他消费品植入心智

要说这世上不需要做广告的企业是没有的,只是广告放在了不同的位置。

婴童酷爱甘甜;山西人嗜酸;江苏小笼包偏甜;东南地区人民喜爱沙茶酱;北方人与南方人最大的区别便是火锅席上的一碗芝麻酱,看似平凡简单的“一方水土养一方人”,讲述的正是调味品投研报告中时常提到“味觉记忆”,这也是最难以替代的广告。

《甜与权力》、《中国饮食文化史》中对人类味觉偏好的研究告诉我们,从远古的祖先直至婴孩时期的我们,都愿意持续记忆中的独特味觉。

而老干妈将其发挥到极致,这便是老干妈最深且独有的城墙!

同类产品中,椰树牌椰汁、特种兵椰汁、欢乐家椰汁;海底捞火锅、哥老官、火锅;海天酱油、李锦记、千禾酱油,虽是众人熟知的品牌,但闭上眼睛尝,你都无法区分。

而无论与何种辣椒酱对比,老干妈是一个单从口味上即可区分的品牌。这样的“可区分”来自于我们的父母一代,或在90、00后成立家庭之后,对老干妈的持续使用,以至在孩童还未成长为辣酱的消费者之前,便已在脑海中对老干妈有了品牌认知。

当所有的消费品都在试图吸引年轻人的红海时代,能切中“中年人、有家庭的人、我们父母一辈”的调味品才是行业的逆鳞,把隐形广告牌摆在家庭的餐桌上,放在味觉记忆的延续上,才有与巨头一战之力。

其三、调味品渠道变迁:往者不可谏,来者犹可追。

粗看老干妈的兴起,有2大特点:

①时间早,市场无争,4年爆发式增长。1989年“实惠餐厅”靠辣酱成名,1996年40名工人生产“老干妈麻辣酱”;1997年8月工人200多人;2000年末老干妈1200人,产值近3亿;4年时间从40名工人增长至上千人。

②乘风渠道变革之势:商超为王,餐饮渠道未起,电商尚无。

1980年9月30日,改革开放后中国第一家个体饭馆——悦宾饭馆在北京美术馆翠花胡同一开张就引发轰动;1987年11月12日,国内第一家肯德基在北京前门开业。

四十年间,餐饮市场规模从1978年的54.8亿元升至2019年的46721亿元,攀升853倍。即使拉至最近的10年,2019年的餐饮规模也是2010年的2.65倍。

图:2010年-2019年餐饮行业市场规模

数据来源于前瞻产业研究院

反观商超渠道:

上世纪九十年代家乐福进入中国后,曾享受长达十余年的鼎盛和繁荣;随后1995年永辉超市播下第一棵种子;1996年沃尔玛进入中国;1998年大润发进入中国大陆市场;老干妈的爆发正踩在商超连锁的起跑线上。

又观今天,商超衰落,电商变革,餐饮行业蓬勃而起。

无论今天的中式复合调味料,或是火锅底料的兴起,都是依托于川菜(如火锅、酸菜鱼、小龙虾、酸菜鱼、串串香等菜品)在中国土地上的蔓延。火锅底料催生的颐海国际,市值千亿;川菜复合调味品孕育的天味食品,市值300亿+,销售酸菜鱼、小龙虾、麻辣香锅、水煮肉片、麻婆豆腐等复合调味料。

足以匹敌老干妈的辣酱品牌,不能只是模仿没有变革。如今占调味品市场60%+的餐饮渠道,新品牌不能不做。

03

如何走出“弯道超妈”之路?

毫无疑问,在辣酱行业仍旧是存在机会的,很多需求尚待挖掘,只是目前他们都被隐藏在了杂牌市场的噪音中。

去伪存真、去繁存简,在这个行业,我们在寻找怎样的投资机会呢?

1、价格上,老干妈200g的辣酱价格稳定在8-12元,任何一个辣酱品牌都会拿来和老干妈进行对比。在低端市场中小作坊纷纭,竞争的只是价格,不足以支撑提高产品力和提炼差异点。我们希望寻找的辣酱品牌,在价格上与老干妈区隔,主打高于老干妈价格的大众消费品牌。

2、产品上,始终记住,“辣”是痛觉而非味觉,辣是味之启蒙而非主味。太重的辣味刺激只能掩盖差异化,也只能将产品局限于嗜辣的传统地区。产品SKU上,其主打的菜品及大部分SKU要站在全国消费者的偏好上,而非正宗传统的川味。

3、最后,渠道上,消费场景、消费群体上需要切中行业逆鳞,与巨头形成差异化。把握新的流量渠道,迅速从单渠道崛起,利用新渠道的能力,反铺传统渠道。先抓住年轻的一代,但最后一定会在传统渠道与巨头形成竞争。

这就决定了购买者不仅是年轻一代,也有中老年人;使用场景不仅用于下饭、和面、凉拌,也能用于热烹饪;渠道上不仅要有计划性消费的线上渠道,也要有日常消费、非计划性消费的餐饮及线下KA、商超、流通渠道。

这是直面老干妈的一场战争,不仅能攻占年轻一代的味蕾,在家庭烹饪端也能占有一席之地,唯有此,才能攻入之后守住阵地。

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)