作者 l 橙子 4月末,国内龙头房企之一集团先后披露了2021年年报和2022年一季报。 从面上来看,相比大多数业绩大幅下滑的房企,集团2021年尽管业绩同

.jpg) 集团的2021

集团的2021

作者 l 橙子

4月末,国内龙头房企之一集团先后披露了2021年年报和2022年一季报。

从面上来看,相比大多数业绩大幅下滑的房企,集团2021年尽管业绩同样出现下滑,但签约销售额却同比增长18.15%,达到2867.1亿元,完成2021年全年销售目标的102%。

在杠杆表现方面,到2021年仍旧保持三道红线绿档,到今年一季度,也实现营收大幅增长。

但如果深入来看,却面临盈利质量下降、短期债务压力等实际问题。

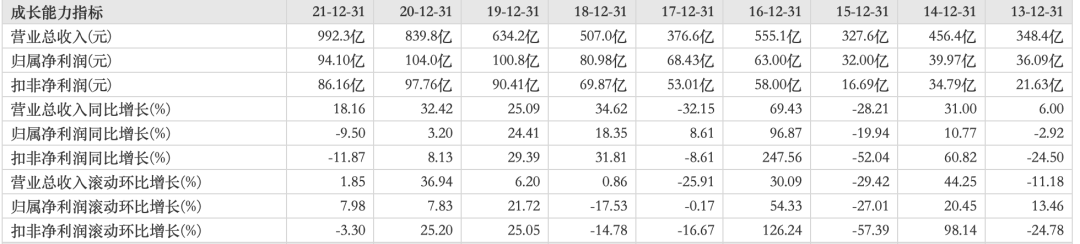

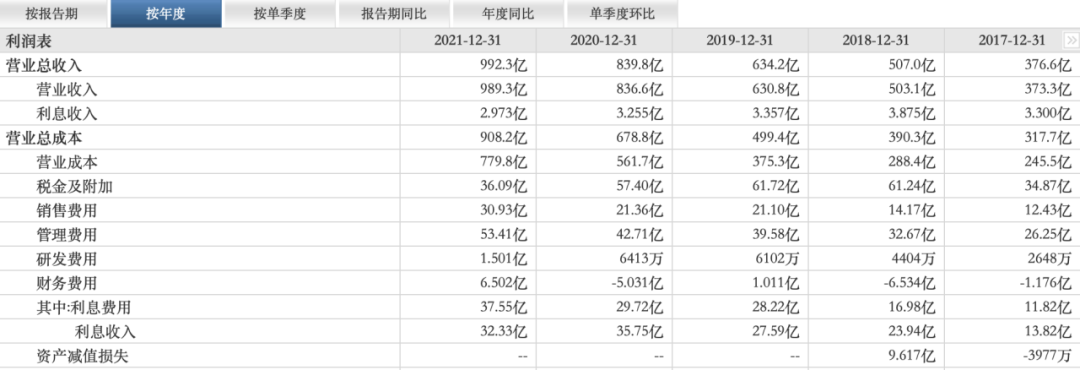

2021年增收不增利

整个2021年,实现营收992.3亿元,同比增长18.16%,实现归母净利润94.1亿元,同比增速为-9.5%,这也是自2015年归母净利负增长19.94%后,该指标再度负增长。

拉长时间周期来看,上市至今21年,总共经历了4轮归母净利同比负增长,分别是:

2008年实现归母净利8.41亿元,同比负增长12.86%;

2013年,实现归母净利36.09亿元,同比负增长2.92%;

剩余两次则是2015年和2021年。

而每次归母净利负增长基本都属于房地产行业遭遇发展困境的一年,可以认为营收质量与整个房地产市场繁荣程度高度正相关。从某种程度而言,也在论证在脱离房地产主业后,其他业务似乎并不能为其带来额外的营收增长。

而每次归母净利负增长基本都属于房地产行业遭遇发展困境的一年,可以认为营收质量与整个房地产市场繁荣程度高度正相关。从某种程度而言,也在论证在脱离房地产主业后,其他业务似乎并不能为其带来额外的营收增长。

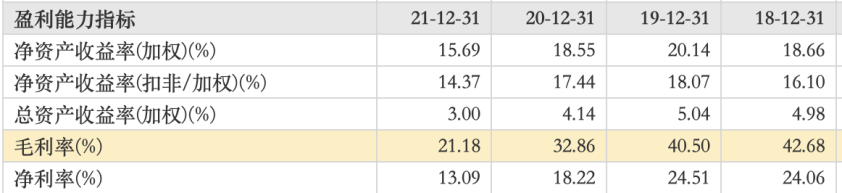

从年报来看,2021年毛利率同比下降11.68个百分点至21.18%,这也是自2018年毛利率达到42.68%后,连续3年下降。同期净利率也从2018年的24.06%,降至2021年13.09%。

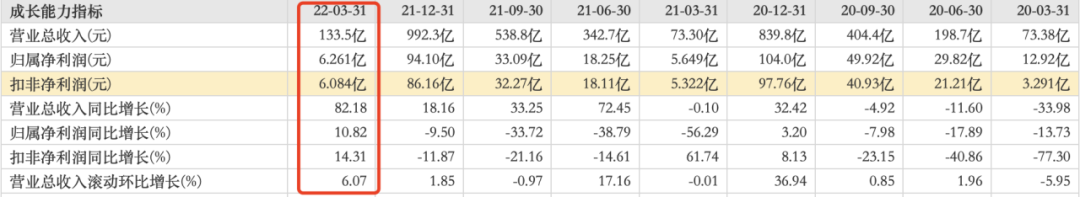

再到今年一季度,实现合约销售额455.1亿元,同比下降33.70%。但业绩层面,一季度实现营收133.54亿元,同比增长82.18%,归母净利润6.26亿元,同比增长10.82%。

再到今年一季度,实现合约销售额455.1亿元,同比下降33.70%。但业绩层面,一季度实现营收133.54亿元,同比增长82.18%,归母净利润6.26亿元,同比增长10.82%。

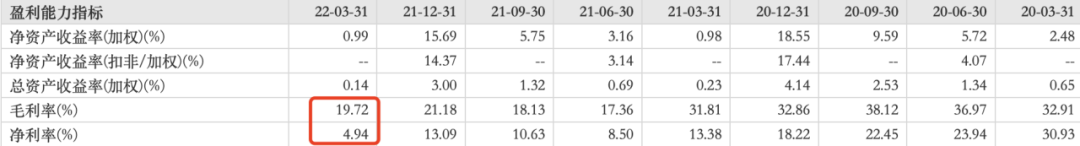

不过,尽管一季度营收表现不错,但毛利率和净利率表现同样大幅下降。其中一季度毛利率为19.72%,同比下降12.09个百分点,同期净利率为4.94%,同比下降8.44个百分点。

不过,尽管一季度营收表现不错,但毛利率和净利率表现同样大幅下降。其中一季度毛利率为19.72%,同比下降12.09个百分点,同期净利率为4.94%,同比下降8.44个百分点。

不难发现,近年来随着整个房地产市场步入寒冬,对房地产主业的过度依赖,让其快速享受房地产红利的同时,也让其受楼市大环境影响明显。

不难发现,近年来随着整个房地产市场步入寒冬,对房地产主业的过度依赖,让其快速享受房地产红利的同时,也让其受楼市大环境影响明显。

多因素作用

持续拉低经营质量

当然,导致盈利质量下滑的原因除了楼市大环境影响,另外更主要的原因还在于本身经营结构难以维持高质量增长。

整个2021年,实现全口径销售额2867.1亿元,但根据中指研究院数据:

2021年集团权益销售额为1776.9亿元,权益占比61.98%,较2020年同比下降1个百分点。

不仅如此,2021年集团总土储面积6398万平方米,其中权益土储面积为2923万平方米,权益土储占比45.69%,而2020年权益土储占比达53%,权益土储占比同比下降了7.31个百分点。

而且2021年公司全年新增土储1636万平方米,但权益土储只有约648万平方米,权益占比则不到40%

土储权益占比较低尽管能够降低成本做大土储规模,但利益分成也会同比降低。此外,整个2021年,的各项支出成本,则处于持续增量状态。

根据其年报数据:

2021年全年营业总成本为908.2亿元,同比增加约34%,其中营业成本同比增加39%至779.8亿元。

财务费用则达到6.5亿元,2020年同期该数字为-5亿元。这也是自2017年以来,公司财务费用首次大幅增长,此前2017年到2019年分别为-1.18亿元、-6.53亿元和1.01亿元。

一方面是土储权益持续下降,另一方面则是各项成本支出大增,入少出多之下,导致盈利质量承压。

一方面是土储权益持续下降,另一方面则是各项成本支出大增,入少出多之下,导致盈利质量承压。

此外,从业务结构来看,当前主营业务主要分“房地产开发、物业管理和物业出租及其他”三大类,其中房地产占主要比例,在2021年营收占比中达89%。

但该项主业全年营业成本同比增长了42.13%,致使其毛利率同比下降13.91个百分点。

另一项物业出租同样处于增收不增利状态,全年营业成本同比增长25.8%,毛利率同比下降4.47个百分点。

尽管物业管理表现相对较好,但仅拉动毛利率同比增长0.53个百分点,对集团整体毛利率增长的贡献微乎其微。

如此一来,便不难理解在2021年交出的这份增收不增利,且归母净利利润为负增长的成绩单了。

短期债务持续承压

除了盈利方面增收不增利,债务压力同样是难以绕开的问题。

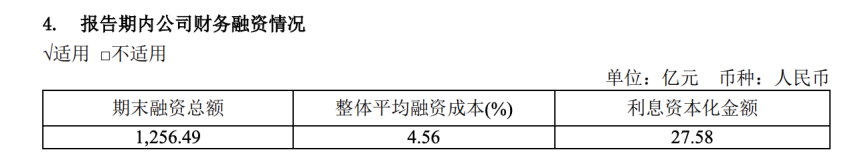

从面上看,算是目前为数不多三档融资红线全绿的房企。其中剔除预收款后的资产负债率67.6%,净负债率55.2%,现金短债比1.4。整体平均融资成本也处于行业低位,只有4.56%。

但拨开表面看本质,截至2021年,总负债规模已经达到3526亿元,其中流动负债合计达2581亿元,占比73.2%。

但拨开表面看本质,截至2021年,总负债规模已经达到3526亿元,其中流动负债合计达2581亿元,占比73.2%。

在全部流动负债中,短期借款规模为40.37亿元,同比增长44%,应付票据及应付账款达395亿元,一年内到期的非流动负债372.8亿元,三项累计808.17亿元。而同期集团现金及现金等价物为645.1亿元,尚不能完全覆盖上述债务。

根据集团年报数据:

根据集团年报数据:

截至2021年末,公司有息负债1256.49亿元,其中,银行借款占比为52.99%,公开市场融资占比为44.07%,其他融资占比为2.94%。

公司长期负债占全部有息负债比重的68.25%,意味着全部短期负债接近400亿元。

可见,从账面来看,当前货币资产似乎足以覆盖短期债务,但如果从全部短期负债结构来看,算上日常营运资金,或存一定短期偿债压力。

可见,从账面来看,当前货币资产似乎足以覆盖短期债务,但如果从全部短期负债结构来看,算上日常营运资金,或存一定短期偿债压力。

持续增长的少数股东权益,也让一直饱受明股实债的质疑。

另一方面在资本市场,也在遭遇股东抛售。

自去年9月首度减持以来,截至去年12月24日,大家人寿已经六次减持集团,合计减持约6.77亿股,占总股本的15%。有行业人士粗略统计,大家人寿自9月来的减持“套现”金额逾70亿元。

此前财报显示:

减持前,大家人寿持有集团的普通股累计达到9.22亿股,占该公司总股本的20.43%,位列第二大股东。一系列减持下来,尽管目前大家人寿仍是第三大股东,但持股比例已经降至5.43%。

对此业内认为,大家人寿的撤退,意味着长线资金对集团的信心不再。若市场真印证该观点,则意味着将遭遇另一股不亚于楼市寒冬的资本危机。

对此业内认为,大家人寿的撤退,意味着长线资金对集团的信心不再。若市场真印证该观点,则意味着将遭遇另一股不亚于楼市寒冬的资本危机。

如今对而言,相比为保持规模继续支撑,或许“减肥增肌”才是首要任务。

声明:本文仅作为知识分享,只为传递更多信息!本文不构成任何投资建议,任何人据此做出投资决策,风险自担。

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)